Sistemul național RO e-Case de marcat. O altă paradigmă din lumea marcajelor ,,E”. Ce este necesar să ai în vedere?

Cursa în caruselul digitalizării fiscale în care ai urcat de curând pare să fie de neoprit. Ansamblul de modificări în sensul optimizării permanente a sistemelor de modernizare fiscală sunt nenumărate. Ești însă conștient de faptul că în acest proces nu există scuze. Ori te conformezi, ori ai toate șansele să te ,,pierzi” până la atingerea liniei de sosire. Lumea electronică, dominată de marcajul ,,E” în care ai pătruns în postura de antreprenor sau contabil nu pare să se plieze pe așteptările tale. În acest peisaj dominat de informații, termene limită, plafoane, sancțiuni, modificări frecvente, este just să nu te regăsești. Involuntar apare întrebarea Există soluții prin care să mă plasez corect față de tot ce aduce nou procesul de inovare prin digitalizare în peisajul afacerilor?. Ei bine, află, că da, există o serie de soluții. Noi venim cu una dintre propuneri din larga paletă a acestora. Îți recomandăm să recurgi la consolidarea unor parteneriate de durată cu profesioniști, relații bazate pe încredere, transparență și maxim de profesionalism. Particular, noi, echipa Facturis suntem alături de antreprenori și afacerile lor pentru ca fiecare dintre aceștia să-și găsească locul potrivit în peisajul mediului de business în care activează.

Fila care dă startul poveștii trendului modern al digitalizării caselor de marcat consemnează obligativitatea conectării aparatelor de marcat electronice fiscale la serverele ANAF. Momentul corespunde anului 2021 în care, progresiv, contribuabilii au avut obligația conectării aparatelor de marcat electronice fiscale la serverele ANAF. De aici nu a mai rămas decât un singur pas pentru ca sistemul informatic RO e-Case de marcat să prindă contur. Astfel identificăm două piese esențiale în conturarea puzzle-ului digitalizării procesului de încasare prin intermediul numerarului raportat la operațiunile care impun existența casei de marcat electronice la nivelul afacerilor.

Trebuie să cunoști de asemenea faptul că termenul pentru implementarea unui modul de valorificare a datelor și informațiilor transmise prin intermediul RO e-Case de marcat a fost 1 aprilie 2024. Dacă pentru sistemele naționale RO efactura, RO e-TVA și RO e-Transport există aplicații speciale concepute pentru gestiunea de date, în cazul RO e-case de marcat nu au fost conturate softuri concrete de verificare, urmărire și control a datelor care intră în cadrul sistemului.

Pe scurt!

Pe podium…Starurile digitalizării fiscale

Ce reprezintă RO e-case de marcat?

Fața paradigmei în prezent

Balanță cu două talere

Pe podium…

De vreme ce RO eFactura, RO e-Transport și RO e-SAF-T intră în categoria ,,starurilor” lumii digitalizării fiscale a afacerilor, RO e-case de marcat și RO e-sigiliu nu se bucură de o popularitate la fel de sporită. Motivul? Unul dintre ele este legat de penuria informațiilor concrete cu privire la aceste sisteme raportat la aspectele legislative. Un alt motiv, dacă ne raportăm strict la RO e-case de marcat este legat de restrângerea responsabilității contribuabilul la încărcarea unor date în cadrul sistemului. Acestea se transmit automat pe baza conectării online a AMEF-ului la serverele organelor fiscale. Deci responsabilitatea contribuabilului intervine cu preponderență pe latura asigurării funcționalității aparatelor de marcat în relație cu serverele ANAF. Fără să fie identificate implicații prea ample legate de corectitudinea datelor transmise.

După această operațiune, la finele fiecărei zile fiscale se transmit automat la ANAF toate datele cu privire la încasările entității. Deci contribuabilului nu îi revine responsabilitatea încărcării autonome a unor date în cadrul unui sistem. Deși la un moment dat, acesta s-a aflat în această ipostază. Anterior conectării online, cu o frecvență lunară, raportul privind vânzările prin intermediul AMEF se transmitea organelor fiscale prin intermediul formularului A4200.

Acest raport cuprindea o colecție de fișiere în format xml corespunzătoare zilelor fiscale aferente unei perioade de referință. Aceste fișiere erau generate de către aparatele de marcat. În situația în care nu înregistrau activitate prin intermediul acestora în cadrul perioadei de referință (luna), atunci contribuabilii completau și transmiteau formularul F4109. Obligativitatea transmiterii acestuia se menține și astăzi pentru zilele fiscale în care nu se consemnează activitate.

Ce reprezintă RO e-Case de marcat?

Sistemul național RO e-case de marcat face parte din categoria celor 6 piloni ai modernizării procesului fiscal alături de: RO e-factura, RO e-TVA, RO e-SAF-T și RO e-transport și RO e-sigiliu. Dacă te gândești la existența unui ghid informativ cu privire la această paradigmă, ce putem să spunem în acest sens este că lumea legislativă nu este foarte generoasă cu privire la aspecte legate de RO e-case de marcat. Putem totuși să conturăm un minighid al antreprenorului care dorește permanent să fie informat.

Fața paradigmei în prezent

În luna iunie a anului 2024 s-au făcut o serie de precizări raportat la aparatele de marcat electronice fiscale. Astfel, printre elementele obligatorii de menționat pe bonul fiscal emis de către AMEF se remarcă și următoarele elemente: unitatea de măsură, codul de identificare fiscală al beneficiarului (la solicitarea acestuia din parte beneficiarului), precum și numărul de identificare al bonului.

De asemenea apare și obligativitatea transpunerii în cod QR a elementelor legate de data și ora emiterii bonului fiscal, numărul de identificare al bonului fiscal precum și seria fiscală a AMEF-ului.

Atenție!

Ca urmare a testării posibilității de tipărire pe bonul fiscal a unui cod QR de către Institutul Național de Cercetare-Dezvoltare în Informatică București, s-a constatat faptul că la momentul actual nu este posibil acest aspect din pricina unor neajunsuri tehnice. Astfel, contribuabilii trebuie să se conformeze cu această reglementare în termen de maxim doi ani de la intrarea în vigoare a Ordonanței de urgență nr. 69 din 21 iunie 2024.

De asemenea, se aduc o serie de clarificări cu privire la elementele pe care trebuie să le conțină raportul fiscal de închidere zilnică. Printre acestea se remarcă:

- Numărul de bonuri fiscale care au înscris CIF-ul beneficiarului;

- Valoarea totală a bonurilor fiscale;

- Totalul taxei pe valoare adăugată aferentă;

- Identificatorul jurnalului electronic;

- Numărul și valoarea reducerilor, anulărilor;

- Sumele de serviciu precum și sumele rezultate pentru fiecare mijloc de plată utilizat.

Important!

Element de dată relativ recentă, emiterea bonului fiscal emis cu date eronate sau care nu cuprinde toate datele obligatorii reprezintă contravenție.

Balanță cu două talere

Pentru a echilibra carența informațională cu privire la aspecte punctuale legate de RO e-case de marcat vom face apelul la o altă paradigmă informațională a digitalizării fiscale prin intermediul căreia putem să verificăm datele transmise automat la serverele ANAF-ului. Este vorba despre paradigma E-TVA. Prin intermediul articolelor anterioare, au fost puse în lumină aspectele legate de posibilitatea generării celor 6 rapoarte care stau la baza întocmirii decontului precompletat de TVA. Particular, am punctat maniera de obținere a Raportului extras din cadrul sistemului RO e-Factura cu aplicabilitate în verificarea tuturor documentelor care trec prin sistem cu cele înregistrate în cadrul evidențelor contabile. Dacă încă nu ai reușit să parcurgi materialul, te invităm să accesezi următorul link pentru a fi informat cu privire la acest aspect și a vedea exact pașii pe care trebuie să îi parcurgi pentru a intra în posesia rapoartelor: https://facturis-online.ro/e-tva/maniera-de-obtinere-a-raportului-extras-din-sistemul-national-ro-e-factura-principala-sursa-de-prelevare-a-datelor-pentru-intocmirea-decontul-precompletat-de-tva.html.

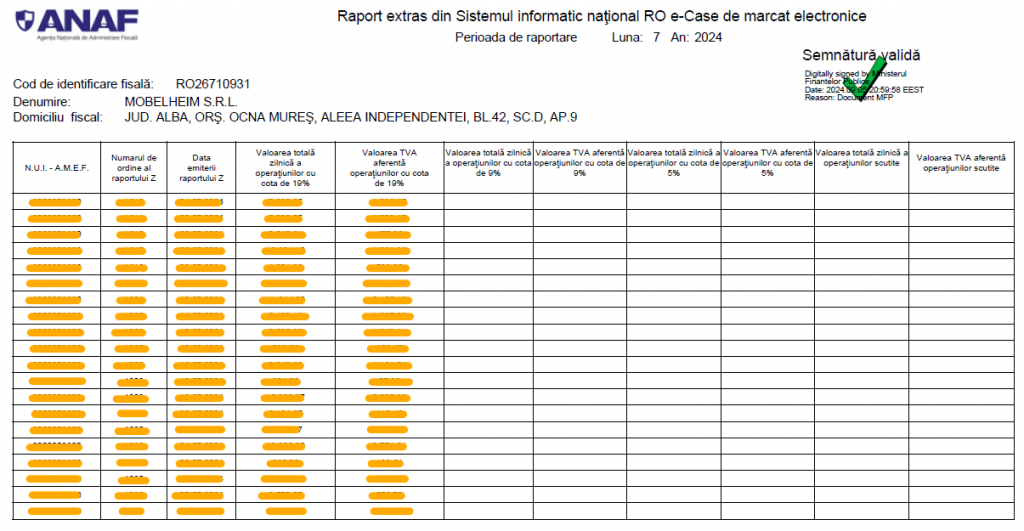

În aceast sens, vom utiliza datele generate de către sistemul național RO e-TVA pentru a vizualiza Raportul extras din cadrul sistemului RO e-case de marcat. Astfel, după accesarea site-ului ANAF, logarea în cadrul sistemului RO e-TVA și solicitarea P300_detalii, vei ajunge în posesia documentului.

Atenție!

Doar contribuabilii plătitori de TVA vor putea accesa datele generate prin intermediul sistemului național RO e-TVA.

Astfel, prin accesarea sistemului RO e-TVA pe baza certificatului digital calificat, opțiunea Solicitare ETVA, vei vizualiza cele 6 rapoarte care stau la baza precompletării decontului. Printre acestea identificăm raportul informațiilor extrase din sistemul național RO e-case de marcat electronice. Un model al acestuia poate fi vizualizat mai jos:

Astfel, putem să identificăm detaliile privind raportul Z al fiecărei zile fiscale transmise către ANAF în materie de număr al raportului zilnic, data emiterii, valoarea totală alături de valoarea TVA-ului operațiunilor funcție de cotele de TVA aferente acestora. Astfel, raportul ne furnizează o situația analitică a activității aparatelor de marcat electronice fiscale comensurate de-a lungul unei perioade de referință transmise către sistemul național RO e-case de marcat electronice. Acest raport poate veni în ajutorul tău pentru a bifa completitudinea datelor transmite de către AMEF către serverul ANAF.

Reține!

În situația în care se remarcă anumite erori de transmitere a datelor în cadrul sistemului vei primi o notificare prin intermediul SPV.

Iată așadar, câteva aspecte de care trebuie să ții cont atunci când vine vorba despre o altă cărămidă a fundației digitalizării fiscale, și anume sistemul național RO e-case de marcat electronice.

Referințe principale de informare

- Ordonanță de urgență nr. 69 din 21 iunie 2024 pentru modificarea și completarea unor acte normative în domeniul gestionării și implementării sistemului național privind factura electronică RO e-Factura și al aparatelor de marcat electronice fiscale, precum și pentru alte măsuri fiscale, Publicat în MONITORUL OFICIAL nr. 582 din 21 iunie 2024.

- Ordonanță de urgență nr. 28 din 25 martie 1999 (**republicată**) privind obligația operatorilor economici de a utiliza aparate de marcat electronice fiscale***, Publicat în MONITORUL OFICIAL nr. 75 din 21 ianuarie 2005.

- Sistemul național RO e-TVA, disponibil prin intermediul site-ului ANAF.

NOV.

2024