Care sunt consecințele nerespectării termenelor limită cu privire la transmiterea declarațiilor fiscale. Clarificări necesare

Data de 25 a lunii. Termenul limită de transmitere a declarațiilor fiscale D100, D112, D300, D301 etc. se epuizează la orele 00:00. Navigarea prin multitudinea de reconcilieri ale informațiilor financiar-contabile în vederea atingerii conformării fiscale specifice entității se dovedește a fi extrem de dificilă. Integrarea modificărilor legislative de ultimă oră presupune un efort suplimentar cu efect generat asupra acurateței datelor transmise și menținerii conformității fiscale. O reală provocare pentru profesionistul contabil contemporan este legată de menținerea ritmului privind transmiterea oportună a declarațiilor fiscale specifice vectorului fiscal al entității a cărei gestiune se află cub cupola veleităților sale. Aspectul se acutizează, pe fondul multiplelor noutăți lansate în spectrul digitalizării fiscale, la care companiile sunt nevoite să se ralieze. Respectarea rigorilor cu privire la modificările care survin permanent în cadrul mediului de afaceri contemporan poate părea real copleșitoare. Ansamblul declarațiilor fiscale care trebuie depuse cu o anumită regularitate adeseori poate fi dificil de gestionat.

În acest cadru al presiunii termenelor limită exercitat pe fondul a tot mai multe modificări survenite la nivelul legislației economico-financiare, gestionarea depunerii la termen a declarațiilor fiscale poate părea o reală provocare. Astfel, se poate întâmpla adesea, ca la finalul datei de 25 a lunii să constați nedepunerea în termen a unei declarații fiscale aferente activității derulate de către compania ta. Dacă în urmă cu ceva timp acest aspect putea fi corectat prin depunerea ulterioară a declarației omise, astăzi acest fapt este succedat de apariția repercursiunilor.

Pe scurt!

Imaginea obligațiilor declarative ale contribuabilului

Imaginea problematicii în cadrul actelor normative

Consecințe ale nedepunerii la termen a declarației sau a omisiunii totale privind depunerea acestora

Imaginea obligațiilor declarative ale contribuabilului

Dacă faci parte din spectrul mediului de afaceri autohton, fie că deții postura de antreprenor ori profesionist contabil, cu siguranță că ești suficient de familiarizat cu ansamblul obligațiilor declarative care trebuie întocmite și depuse de către compania condusă de tine, cu o anumită regularitate. În stabilirea sistemului declarativ, este esențial să ții cont de vectorul fiscal al companiei tale. De asemenea, este important să consulți permanent calendarul obligațiilor fiscale și perioada depunerii declarațiilor specifice. Acesta este actualizat constant și poate fi regăsit prin accesarea site-ului Agenției Naționale de Administrare Fiscală, secțiunea Asistență Contribuabili, Informații privind obligațiile fiscale, Calendarul obligațiilor fiscale. Link-ul de acces al acestuia este:

Respectarea cu rigurozitate a acestuia este un must to do al fiecărei persoane responsabile, parte a departamentului financiar-contabil al unei entități.

Exemplu de bună practică: Compania X SRL cu obiect de activitate arondat domeniului prestării serviciilor de consultanță financiar-contabilă este persoană impozabilă plătitoare de taxă pe valoare adăugată în regim lunar. Astfel, până la data de 25 a lunii în curs, ora 00:00, trebuie să transmită către organele fiscale (prin intermediul SPV), declarația D300 Decont de taxă pe valoare adăugată pentru operațiunile efectuate în perioada (luna) anterioară. În situația în care, din diverse motive nu a fost depusă la termen declarația aferentă decontului de TVA, contribuabilul intră sub incidența art. 336 din cadrul Legii nr. 207/2015 privind Codul de Procedură Fiscală.

Imaginea problematicii în cadrul actelor normative

Precum menționam în cadrul exemplului anterior, nedepunerea la termen a declarațiilor fiscale obligatorii atragă după sine o serie de repercursiuni. Care este imaginea acestora în cadrul actelor normative? Vom evidența în cele ce urmează acest aspect.

Conform art. 336, alin. (1), lit. a)-b) din cadrul Legii nr. 207/2015 privind Codul de Procedură Fiscală, constituie contravenție acțiunea de nedepunere de către contribuabil a declarațiilor de înregistrare fiscale, de radiere a înregistrării fiscale sau de mențiuni, la termenele prevăzute de lege. De asemenea, în același spectru intră și aspectele legate de neîndeplinirea de către contribuabili a obligațiilor de declarare prevăzute de lege, a bunurilor și veniturilor impozabile, ori, după caz, a impozitelor, taxelor și contribuțiilor precum și a oricăror alte informații în legătura cu declararea unor impozite, taxe, contribuții, bunuri și venituri impozabile, dacă legea prevede declararea acestora: (1) Constituie contravenții următoarele fapte, dacă nu au fost săvârșite în astfel de condiții încât să fie considerate, potrivit legii, infracțiuni: a) nedepunerea de către contribuabil/plătitor la termenele prevăzute de lege a declarațiilor de înregistrare fiscală, de radiere a înregistrării fiscale sau de mențiuni; b) neîndeplinirea de către contribuabil/plătitor la termen a obligațiilor de declarare prevăzute de lege, a bunurilor și veniturilor impozabile sau, după caz, a impozitelor, taxelor, contribuțiilor și a altor sume, precum și orice informații în legătură cu impozitele, taxele, contribuțiile, bunurile și veniturile impozabile, dacă legea prevede declararea acestora.

Consecințe ale nedepunerii la termen a declarației sau a omisiunii totale privind depunerea acestora

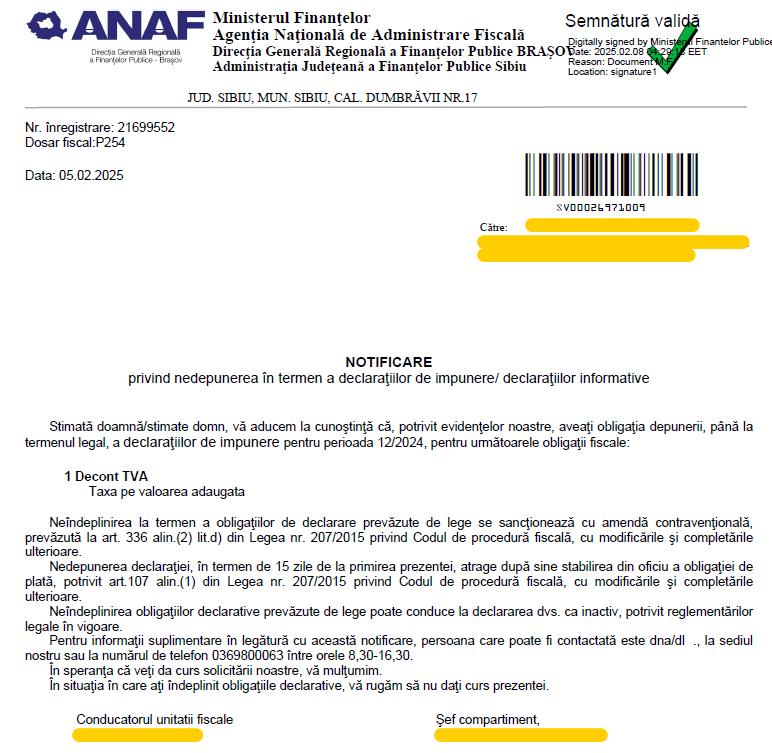

Dacă ai uitat să transmiți la termenul prestabilit o anumită declarație fiscală ori dacă ai omis complet acest aspect, trebuie să fii informat că există o serie de urmări ale acestui fapt. Unul dintre aceste urmări este redat de aplicarea sancțiunilor. Un prim pas, este primirea prin intermediul Spațiului Privat Virtual a unei notificări cu privire la informarea nedepunerii declarației conform cu obligațiile fiscale survenite.

Așadar, nedepunerea la termen a obligațiilor fiscale ori neîndeplinirea obligațiilor declarative se sancționează cu amendă, care se poate dovedi usturătoare pentru buzunarul contribuabilului. Iată mai jos imaginea cuantumului acestora, aplicabil funcție de mărimea entității:

| Contribuabili mijlocii și mari | 1000-5000 de lei |

| Contribuabili mici | 500-1000 de lei |

| Persoane fizice | 500-1000 de lei |

Un model al notificării transmise de către organele fiscale în situația nerespectării prevederilor cu privire la îndeplinirea la termen a obligațiilor declarative poate fi vizualizat în cele ce urmează:

Dacă în termen de 15 zile de la primirea acestei notificări, contribuabilul nu depune declarațiile care fac obiectul notificării (în cazul de mai sus decontul de taxă pe valoare adăugată), obligația de plată este stabilită din oficiu. De asemenea, neîndeplinirea obligațiilor declarative prevăzute de lege, poate avea drept consecință declararea contribuabilului ca inactiv.

Având în vedere faptul că, lumea proceselor de afaceri se rezumă semnificativ la obligații fiscale și declararea acestora pe baza formularelor specifice, este primordial să prioritizăm îndeplinirea la termenul prevăzut de lege a obligațiilor fiscale declarative. În caz contrar, orice contribuabil poate să fie sancționat pentru nerespectarea reglementărilor, fiind pasibil de amenzile menționate mai sus.

Referințe principale de informare

- Codul fiscal din 8 septembrie 2015 (Legea nr. 227/2015), Publicat în Monitorul oficial nr. 688 din 10 septembrie 2015.

- Legea nr. 207 din 20 iulie 2015 privind Codul de procedură fiscală, republicat, cu modificările și completările ulterioare.

- Spațiul Privat Virtual, disponibil la adresa: https://login.anaf.ro/vdesk/hangup.php3.

FEB.

2025